特昇-KY 問與答 前言:

曾參與過板材廠綠河-KY(代碼 8444)座談,亦分別參訪了傢俱與傢飾公司的海外製造工廠,發現(1)豐沛人力與低廉工資,(2)廣袤土地資源,(3)出口稅率考量,是家具公司將製造基地落腳在東南亞的 3 項主因。特昇總部在馬來西亞,重要管理階層皆為馬來西亞國籍。家具業最終市場鎖定大陸型國家,尤其是一向不吝於消費的美國市場。像是商億銷往美國比重近 9 成;泰金(代碼 6629)第一個客戶是美國 Amerock ,其後擴增了歐洲客戶 IKEA ,近年又回頭切入美國 Home Depot 家得寶(NYSE: HD),都是看重美國家庭消費力。

特昇-KY(代碼 6616)前 5 大客戶以美國連鎖店為代表,籍由座談會來了解美國近半年居家消費景氣;內文會花些篇輻解說 1990 年代與 2008 年後美國家庭消費資金來源差異,並以自身誤判經驗,間接說明,家庭消費結構改變對策略的影響。

(六)特昇財務相關 & 美國家庭購買力對家具產業影響看法:

- 6-6. 特昇估,在 2022 年美國疫情已不影響民眾日常作息,家具銷售將視國內消費景氣而定,推測 2022 年將重返明顯淡旺季。另外,先前中國封城讓船運抵達美國港口時間比預期早,美國家具商需要時間調節庫存壓力,亦是目前美國家具業者採購策略偏向保守的原因。

- 6-7. 【View】:可支配所得概念,是討論民眾消費版圖變化的一項基本概念。簡單例子,……升高,其餘可購買商品與勞務(家具就是其中一項商品)金額就相對充裕或匱乏。在 2008 年華爾街金融風暴之前,家具與居家類證券趨勢仍看升,因為 1990 年代美國房價看漲,藉由出售房產資本利得的主因,美國家庭可支配所得每年增加 2%~3%。

- 6-8. 【View】:觀察美國家庭消費實力最大分野在 2007 與 2008 年。據 2020 年五月出版的《貿易戰就是階級戰》第六章討論到美國家庭購買力;該書作者馬修.克蘭恩與麥可.佩提斯指出……

(七)美國 75% 家具來自亞洲,出口國依序是中國、越南、馬來西亞、泰國:

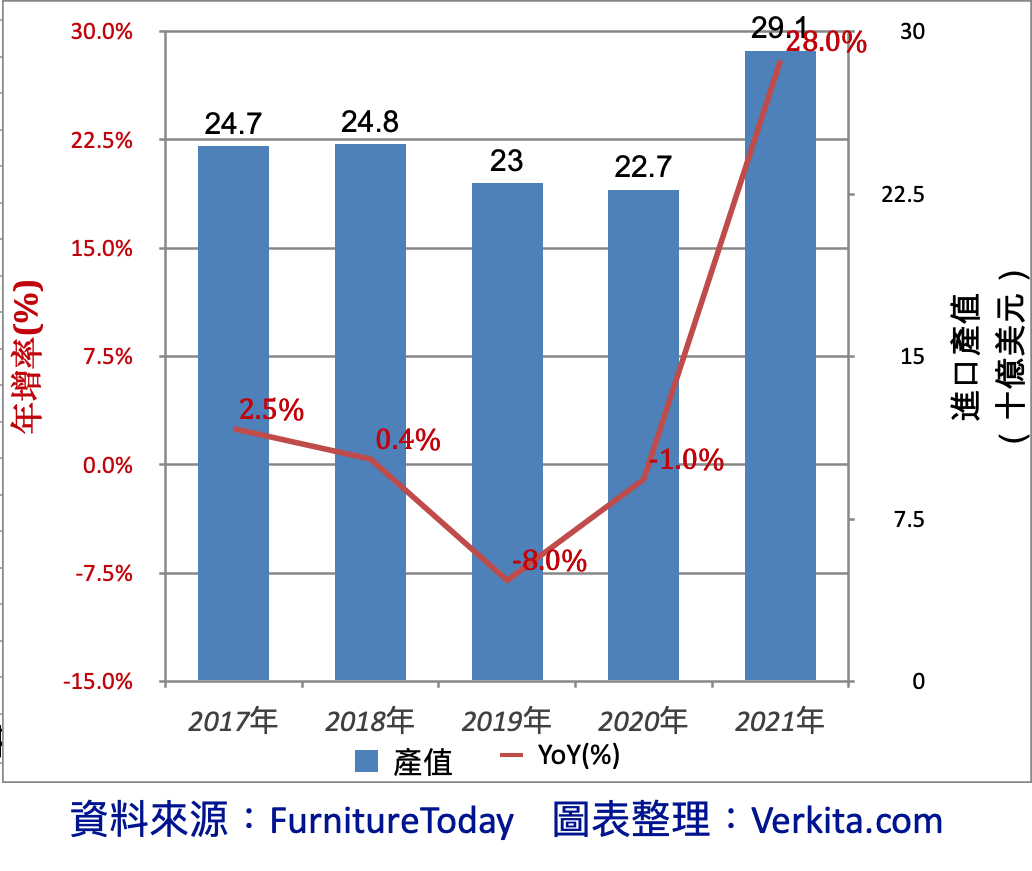

- 7-1. 【Remind】:據《FurnitureToday》五月份研究報告,2021 年美國進口家具總額突破 290 億美元大關…… 扭轉 2020 年下滑趨勢。(如上圖)

- 7-2. 【Remind】:2020年,越南受惠貿易戰導引製造廠版塊移動,取代長期以來的第一名的中國,越南成為向美國出口家具最多的國家。

- 就全球市占率,中國與越南兩國各佔…… 。中國 2021 年對美口家具出口產值仍未突破 2019 年 97.13 億美元歷史紀錄。